内容来源:医药经济报

进入8月,生物医药企业2022年上半年业绩相继出炉!

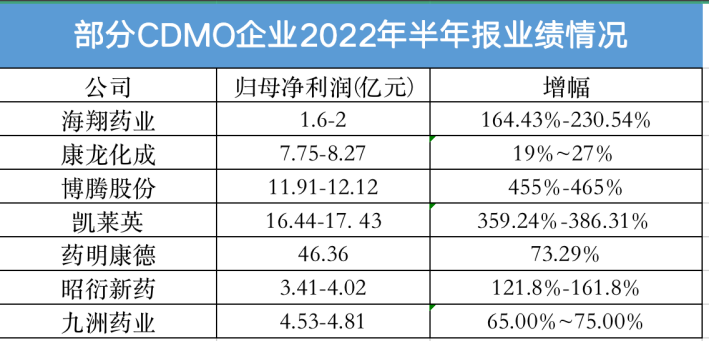

值得关注的是CXO板块。博腾股份、凯莱英、昭衍新药归母净利润增长幅度超100%,博腾股份营收同比增长达到了205%-215%,净利润更是同比预增高达455%-465%。

领头羊药明康德上半年业绩也超预期,2022年上半年公司营业收入实现177.56亿元,同比增长68.5%,增速创出历史新高,归母净利润实现46.36亿元,同比增长73.3%。

注:部分为业绩预告 数据来源:各企业公告

不难看出,医药外包服务行业(CXO)在今年上半年,依然保持了较高的市场景气度,资本市场给予的企业估值也处在高位。正因如此,CDMO的红利也开始吸引Biotech创新药企强势入局。

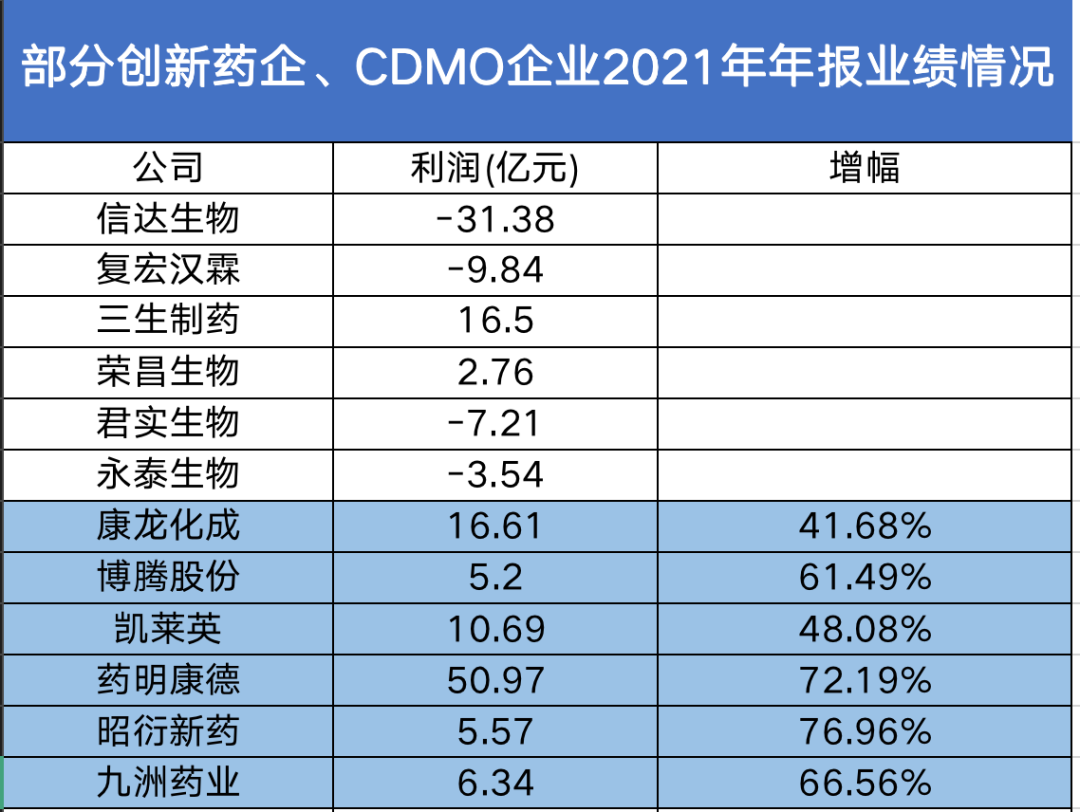

如今,面对资本市场寒冬,Biotech企业普遍面临投资者对新药创新价值的拷问和创新质量的担忧,市场对于创新药药支付意愿和商业化预期,受到医保控费的影响而不甚乐观。

近期,信达生物、荣昌生物、复宏汉霖、贝达药业等医药创新企业纷纷延伸CDMO业务板块,以至于让资本市场开始思考:卖创新药不如“卖水”?

“一边是CDMO生意愈发红火,一边是创新药研发价值有待重估,面对资本寒冬,没有人想饿肚子。”市场观点认为,与医药企业创新药研发“九死一生”相比,CDMO“旱涝保收”的行业特点更能够缓和商业焦虑,创新药步履艰难,兼职“卖水”香不香?

从创新药延伸CDMO

面对压力的优选方案?

如果把创新药研发比喻成“淘金”,那么CXO就是服务淘金者的群体,淘金者不一定能淘到金子,服务者却往往都能赚到服务费,这就是CDMO的“卖水人”逻辑。

由于创新药研发往往需要巨大的资源投入,早期的Biotech企业常常需要借助CXO公司协作研发或生产,而对于已经具有药物研发特色技术、产业化能力,乃至商业化能力的Biopharma,扩建产能的同时,选择延伸布局CDMO,也不失为特殊时期的产能过渡。

事实上,除了CDMO老玩家,作为甲方的Biotech创新药企近期陆续入局CDMO乙方市场,已经引发行业关注:

今年5月,信达生物推出夏尔巴生物,除为对信达生物现阶段生物药管线的生产供应外,夏尔巴生物也将承接CDMO业务,作为提升公司效益的手段。

今年3月,复宏汉霖推出全资子公司安腾瑞霖,正式对外承接生物药CDMO服务,业务覆盖单抗、重组蛋白、融合蛋白、双抗。

在此之前,贝达药业与天广实生物合资设立赋成生物,三生制药发布旗下独立CDMO运营平台上海晟国,奕安济世与迈博斯生物合并成立创胜集团,荣昌生物关联企业迈百瑞生物布局ADC-CDMO......众多创新企业入局CDMO,让这一赛道呈现出全新的竞争局面。

在业内看来,国内CDMO行业开始进入收获季,反观国内当下的创新药行业,似乎正在遭遇困顿,靶点同质化严重、商业化步履艰辛、出海国际化遇阻、IPO频繁破发......创新药物“内卷”正在引发一系列连锁反应。

在资本寒冬之下,不少创新药企业考虑到成本压力和资金投入,可能会选择利用空置的自有产能承接CDMO相关的业务。业内人士指出,对于有自主创新研发能力的企业来说,CDMO技术上不存在大的问题,创新药企做CDMO是为了保证其业务的稳定性,延伸产业链、提高附加值,也能够更好的盘活剩余产能,这一情形在海外的部分Biotech/Biopharma公司也时常可见,比如Human Genome Sciences、MedImmune等企业,都曾经有过开展CDMO的经历。

专家表示,所有的创新药企,无论是Big pharma还是Biotech,对于产能部署很难线性地完美预估,在某一个时间窗口,产能即可能发生过剩,也可能发生短缺,产能不够的时候扩大产能,但临床和市场上量短期内可能不会同步快速提升,需要一个过程,这就会在一段时间出现产能过剩,通过开展CDMO业务也是Biotech企业平衡生产成本效率的一种选择。

不过,对于中国的Biotech企业而言,巨大的研发投入和产品商业转化之间的不匹配,现金流压力或许是资本寒冬之下选择延伸CDMO更为迫切的选择。

以信达生物发布的今年一季报业绩为例,与2021年一季度高调宣布信迪利单抗大卖7亿元相比,2022年一季度“超10亿元”的描述对象已经换成了“总产品”,信迪利单抗只提及了“使用率及销量增长”。从谨慎的措辞中,“增量不增利”的隐忧不难引发猜测,而在日前礼来发布的一季报中,信迪利单抗的销售数据证实了这种担忧:8500万美元,约合5.6亿元人民币。

CDMO“一哄而上”

最终难免“一地鸡毛”?

02

CDMO一哄而上大有“全民CXO”的景象,其大环境无疑与MAH制度落地执行之后,产业链分工合作和国际化推动带来的市场红利直接相关。

随着越来越多的玩家入局,CDMO的竞争渐趋激烈。部分创新药企业跨界延伸CDMO业务都有合理的原因,也能够在短期内扩大自身利益,但个体的理性整合在一起却可能造成非理性结果,产能过剩的拐点或将加速到来。

值得一提的是,CRO/CDMO板块近期股市和业绩已经开始呈现分化。

药明康德在业绩发布次日,其股价下跌5.12%,报收于96.36元/股。年初至今,药明康德股价跌幅已接近20%。

截至8月2日收盘,博腾股份从近一年中最高时109.58元/股跌至59.01元/股,康华龙成更是从最高时244.6元/股跌至76.8元/股,市值较最高时缩水超50%。

有业内人士表示,在二级市场,CDMO的估值已经开始偏高,随着抗体业务、细胞业务等兴起,一大批新型CDMO企业加速入局,导致行业发展赛道拥挤,竞争激烈。

如今,CDMO行业或许已回归到需要真正体现其价值的时刻。据行业粗略估计,从事抗体和融合蛋白药物的CDMO企业已经有40多家。业内有很多声音表示担心产能过剩。

此外,对于生物医药企业“跨界”延伸CDMO业务,也绝非易事,相较于专门从事CDMO的公司,半道涉足的Biotech可能涉及到很多产品本身的原则性问题和技术风险,包括可能的知识产权专利信息风险等,或将进一步加大其承接项目的难度。

“投资者将资金砸向头部Biotech企业,而头部企业将钱花在产能建设承接CDMO项目,那为什么投资者不直接投资CDMO呢?”投资者的顾虑不无道理,“僧”越来越多,而“粥”似乎越来越少,Biotech企业在CDMO板块的存量竞争中很可能不存在壁垒和优势。

市场对于Biotech跨界延伸CDMO也缺乏足够的热情,与澳斯康、奥浦迈等上游原料/耗材企业延伸CDMO对比,下游客户的差异和上游资源等方面,Biotech企业的资源和优势显然处在不同的维度。

“预计到2025年,全球前十家CDMO企业将占领约80%的市场份额。”有专家认为,特别是在CDE出台的《以临床价值为导向的抗肿瘤药物临床研发指导原则》后,意味着整个创新药物研发的标准有所提高,CXO行业也相应的“水涨船高”,政策也确实对整个服务行业带来一定影响,项目会加速向头部服务公司聚集。

每一个产业都会有一个发展的过程,一开始往往是野蛮生长,然后才是进入成熟期和淘汰期,最终产业维持生态稳定和自我革命。行业普遍认为,作为CXO中承上启下的关键环节,CDMO行业正在狂奔,必须警惕一哄而上,然后产能过剩,最后落得一地鸡毛。

声明:本文系转载内容,版权归原作者所有,转载目的在于传递更多信息,并不代表我方观点。如涉及作品内容、版权和其它问题,请与我方留言联系,我们将在第一时间删除内容。